Cette année, la publication des lois de finances pour 2018 et rectificative pour 2017 était particulièrement attendue, compte tenu du nombre et de l’importance des réformes engagées. De ces lois de finances se dégagent trois grandes mesures essentielles que sont le prélèvement forfaitaire unique (PFU ou FLAT TAX), l’impôt sur la fortune immobilière et le prélèvement à la source de l’impôt sur le revenu, sans oublier l’augmentation de 1,7% de la CSG passant de 15,5% à 17,2%.

De nombreuses autres mesures significatives viennent s’ajouter (baisse de l’impôt sur les sociétés, réforme du CICE, du CITE, réforme de la taxe d’habitation…). Nous vous livrons quelques points clés de cette loi de finances et en quoi elle impactera la vie des entreprises en 2018.

#1 Prélèvement forfaitaire unique (PFU)

Les modalités d’imposition des revenus de capitaux mobiliers et des plus-values des particuliers sont réformées en profondeur avec la mise en place :

- D’une imposition à un taux forfaitaire unique de 12,8% pour l’impôt sur le revenu,

- Des prélèvements sociaux au taux fixe à 17,2% au lieu de 15,5% avant le 31/12/2017

Soit un taux global de 30%.

Une possibilité d’option pour l’imposition de ces revenus au barème de l’impôt sur le revenu est cependant prévue. L’application de ce PFU s’accompagne de la suppression des abattements pour durée de détention à l’exception d’un abattement de 500 000€ dont bénéficient les dirigeants de PME partant à la retraite.

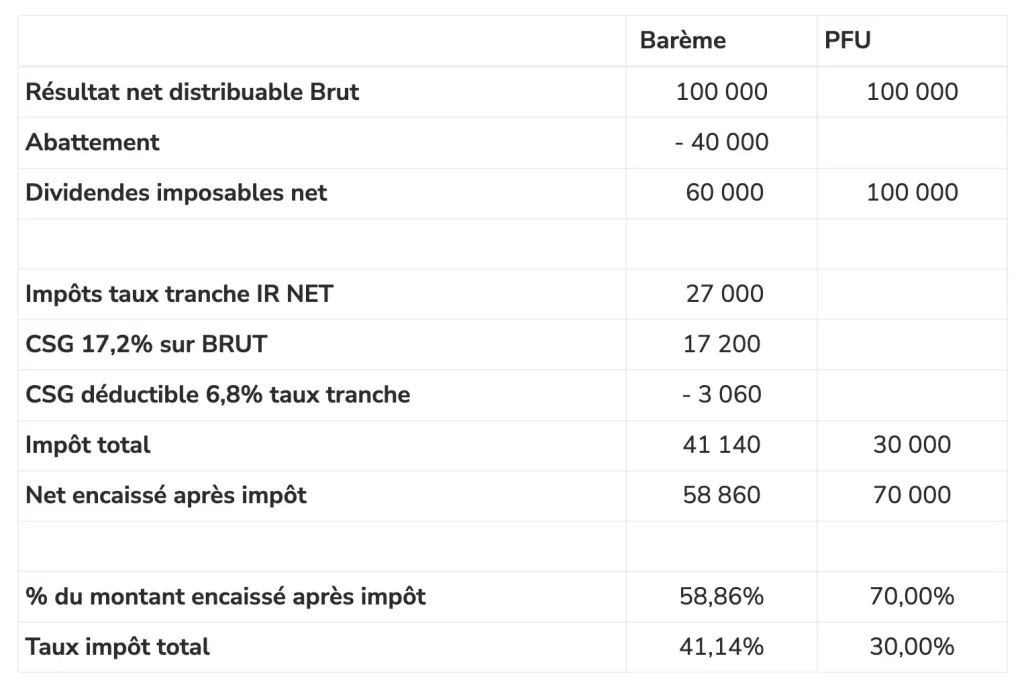

Comparatif option barème et PFU

Hypothèse :

- Dividendes : 100 000

- Taux tranche impôt sur le revenu : 45%

- Taux de CSG : 17,20% (dont CSG déductible 6,80%)

#2 Prélèvement à la source de l’impôt sur le revenu

Initialement prévue être mise en place au 01/01/2018, elle est reportée au 01/01/2019.

Les prélèvements seront de plusieurs natures :

- Les revenus salariaux et assimilés seront taxés à la source par un collecteur (employeur, caisse de retraite, allocations chômage…), lequel les reversera à l’état.

- Les revenus des commerçants, artisans, agriculteurs, professions libérales, gérants majoritaires (article 62) ainsi que les revenus fonciers feront l’objet d’un prélèvement mensuel ou trimestriel sur le compte bancaire du contribuable.

Seront exclus de ces prélèvements les plus-values immobilières, les revenus de capitaux mobiliers et plus-values sur valeurs mobilières et droits sociaux, qui seront taxés dès leur réalisation.

#3 Impôt sur la fortune immobilière (IFI)

A compter du 01/01/2018, l’impôt de solidarité sur la fortune (ISF) est abrogé et remplacé par l’impôt sur la fortune immobilière (IFI).

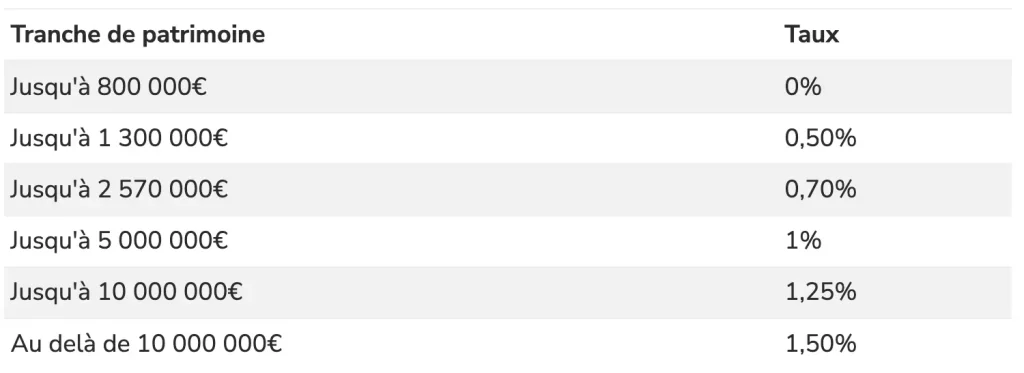

Dans ce nouvel impôt, ne seront imposés que les immeubles et droits immobiliers détenus. Le seuil d’imposition demeure à 1 300 000€ et les taux d’imposition restent inchangés.

Les points communs avec l’ISF sont :

- Mêmes redevables

- Même barème

- Même règle de plafonnement

- Maintien de l’abattement de 30% sur la résidence principale

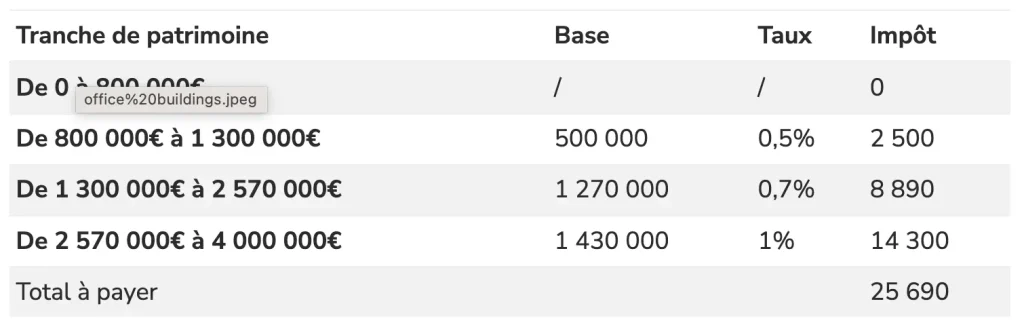

Exemple :

IFI pour un contribuable disposant d’un patrimoine immobilier de 4 000 000€.

Barème :

IFI du contribuable :

#4 Autres mesures significatives

Baisse de l’impôt sur les sociétés

Le taux normal de l’impôt sur les sociétés va baisser en 5 ans comme suit :

- 2018 et 2019 : 28% pour les bénéfices inférieurs à 500 K€

- 2020 : 28% quel que soit le bénéfice

- 2021 : 26,5% quel que soit le bénéfice

- 2022 : 25% quel que soit le bénéfice

Le taux applicable à 15% pour les bénéfices inférieurs à 38 120€ demeure.

Crédit impôt compétitivité emploi (CICE)

Le CICE est réduit de 7% à 6% pour les rémunérations versées à compter du 01/01/2018 avant d’être définitivement supprimé au 01/01/2019. Par ailleurs, le crédit d’impôt de taxes sur les salaires est supprimé au 01/01/2019.

Crédit d’impôt pour la transition énergétique (CITE)

Il est prorogé jusqu’au 31/12/2018 à l’exclusion des dépenses d’acquisition de chaudières à haute performance énergétique utilisant le fioul comme source d’énergie, ainsi que les dépenses relatives aux matériaux d’isolation thermique des parois vitrées, des volets ou des portes d’entrée donnant sur l’extérieur.

Réforme de la taxe d’habitation

Elle va être réduite de :

- 30% en 2018

- 65% en 2019

- 100% en 2020

Cela concerne les contribuables ayant un revenu fiscal de référence inférieur à 27 000€ pour un célibataire ou 43 000€ pour un couple majoré de 6 000€ par demie part supplémentaire.

Les particuliers et les ménages retiendront l’augmentation de la CSG compensée par une baisse de charges sociales et une réduction de la taxe d’habitation.

Les règles touchant à l’épargne et au capital sont largement remaniées avec la mise en place du PFU.

Quant aux entreprises, il n’y a pas de changements majeurs si ce n’est la baisse de l’impôt sur les sociétés, la baisse et la suppression du CICE. Toutefois, les dirigeants vont devoir faire des arbitrages entre rémunération et dividendes.

Les transferts de charges fiscales et sociales opérés dans le budget 2018 sont très importants et difficilement quantifiables tant les situations personnelles et professionnelles auxquelles ils vont s’appliquer sont variées.

Alors qui donc seront les gagnants ou les perdants de cette nouvelle loi de finances ?